En este contexto, es crucial que las empresas se mantengan informadas y preparadas para cumplir con estas obligaciones. En efecto, el Estudio Técnico de Precios de Transferencia (ETPT) se ha convertido en una herramienta fundamental para demostrar que las transacciones entre partes relacionadas se realizan en condiciones de mercado, contribuyendo a un entorno de negocios más justo y equilibrado.

En este mes de julio, cuando vence el plazo de presentación del Estudio Técnico de Precios de Transferencia (en adelante ETPT) correspondiente al ejercicio cerrado al 31 de diciembre de 2023 para aquellos contribuyentes sometidos a dicha obligación, consideramos oportuno compartir con ustedes los siguientes comentarios sobre aspectos básicos vinculados con esta normativa:

¿Cuál es objetivo de la aplicación de las normas sobre precios de transferencia?

Las normas de precios de transferencia, denominadas en nuestra legislación tributaria como “Normas de Valoración de Operaciones” tienen como finalidad cumplir con el principio de independencia (Arm’s Length Principle), para los contribuyentes del Impuesto a la Renta de las Empresas (IRE) que celebren operaciones con:

- partes relacionadas residentes en el extranjero

- partes relacionadas domiciliadas o residentes en Paraguay, cuando la operación para una de las -partes esté exonerada, exenta o no alcanzada por el IRE

- residentes en países de nula o baja tributación, usuarios de zonas francas y empresas maquiladoras, todos los cuales que son considerados partes relacionadas por las normas regulatorias locales, salvo que se demuestre lo contrario.

A efectos de la liquidación del IRE, esos contribuyentes están obligados a determinar sus ingresos y deducciones considerando los precios y contraprestaciones que habrían utilizado en esas operaciones con o entre partes independientes, bajo condiciones similares. En otras palabras, estas transacciones deben realizarse a precios de mercado.

En caso contrario, para la determinación del IRE, el contribuyente deberá ajustar su renta neta imponible, determinando los ingresos y deducciones utilizando los precios o contraprestaciones que hubieran utilizado en operaciones comparables realizadas con partes independientes, de acuerdo con los procedimientos generales establecidos por la Ley N° 6380/19 y sus reglamentaciones.

Un supuesto fundamental en las operaciones de mercado es que las partes involucradas (oferta y demanda) buscan maximizar su propia utilidad, lo cual se refleja en el precio finalmente acordado, como resultado de negociaciones entre partes que tienen intereses contrapuestos. Sin embargo, dentro de un mismo grupo empresarial, las partes no tienen intereses opuestos sino un objetivo común: maximizar la utilidad del grupo en su conjunto, en lugar de la de cada parte considerada individualmente.

¿Para quienes es obligatoria la presentación del ETPT?

La presentación del ETPT es obligatoria para los contribuyentes de IRE que:

- realicen operaciones con empresas vinculadas del exterior o del país (en este caso cuando para una de las partes la misma esté exonerada, exenta o no alcanzada por IRE), siempre y cuando sus ingresos del año civil anterior hayan excedido G. 10.000.000.000 (diez mil millones de guaraníes), o

- realicen operaciones con residentes en países de baja o nula tributación¹, usuarios de zonas francas y empresas maquiladoras, con independencia del monto de sus ingresos.

¿Qué se entiende por partes vinculadas o relacionadas?

Nuestra ley ha definido que dos o más personas son partes vinculadas o relacionadas cuando una persona o grupo de personas participa de manera directa o indirecta en la administración o control, o en el capital de la otra.

- La participación de una empresa en el capital se verifica cuando existe una posesión directa o indirecta de más del 50% del capital social de la otra, con derecho a voto.

- La participación de una empresa en la administración o control se define como la capacidad práctica de influir sobre las decisiones comerciales de la otra, a través de alguna de estas situaciones:

- El nombramiento de gerentes o administradores o directores,

- La influencia dominante contractual

- La influencia funcional o en los derechos de crédito que puedan orientar o definir las actividades del contribuyente de IRE

Asimismo, se consideran partes relacionadas de un establecimiento permanente a su casa matriz y a otros establecimientos permanentes de la misma.

Los residentes en países de baja o nula tributación, usuarios de zonas francas y empresas maquiladoras son consideradas partes relacionadas.

¿Cuáles son los países considerados como de baja o nula tributación?

La Administración Tributaria, mediante la RG N° 118/22 ha publicado la lista de los países o jurisdicciones (111 en total) que deben considerarse actualmente como de baja o nula tributación a efectos del análisis de precios de transferencia en Paraguay, entre los cuales podemos citar República de Fiyi, República de Haití, República de Trinidad y Tobago, República Árabe Siria, República de Cuba, República de Irak y algunos estados de EEUU como ser: Florida, Delaware, Nueva Jersey y Nevada, entre otros.

¿Cómo desvirtuar la vinculación presunta?

Para que las empresas contribuyentes del IRE puedan desvirtuar la vinculación presunta en operaciones con contrapartes domiciliadas en jurisdicciones consideradas de baja o nula tributación (BONT), zonas francas o empresas maquiladoras, y así puedan quedar eximidas de presentar el ETPT, o bien que lo presenten pero reduciendo la cantidad de operaciones sujetas a análisis, se puede solicitar de desvirtuación de vinculación ante la Administración Tributaria (Dirección Nacional de Ingresos Tributarios – DNIT) y así demostrar que no existe vinculación entre las partes.

Esta gestión, que puede ser de mucha utilidad para el contribuyente, debe realizarse dentro de los tres meses posteriores al cierre del ejercicio fiscal. La dificultad que suele presentar este trámite radica en la obtención de toda la documentación que debe ser proporcionada por la contraparte comercial al contribuyente para su presentación ante la Administración Tributaria a tal efecto, la cual incluye, entre otros, el listado de sus propietarios, socios o accionistas y beneficiarios finales, el organigrama de la contraparte comercial firmado por su representante legal (y con apostillada si es del exterior), y el certificado de residencia fiscal.

Contenido del ETPT

El ETPT es un documento exhaustivo y detallado que incluye información fundamental sobre las transacciones sujetas a análisis y la documentación que respalda la adecuación de los precios utilizados. Su objetivo principal es demostrar que los ingresos y deducciones declarados por el contribuyente en operaciones con partes vinculadas están alineados con los precios de mercado que se hubieran utilizado bajo circunstancias similares en transacciones realizadas con partes independientes. En caso de que surjan ajustes a la renta neta imponible, se debe demostrar que los mismos han sido determinados correctamente.

El documento debe contener la información mínima requerida en la RG N° 115/2022, que reglamenta el Art. 39 de la Ley 6380/19. Esta información mínima incluye datos sobre el grupo económico, la entidad analizada, las funciones o actividades realizadas por la empresa, los activos utilizados y los riesgos asumidos por el contribuyente en cada tipo de operación.

Además, debe proporcionar una descripción de las operaciones analizadas, los métodos disponibles para la evaluación económica y la justificación del método seleccionado, el análisis económico, la conclusión y los papeles de trabajo que conforman los anexos.

¿Quién debe emitir el ETPT?

El ETPT debe ser preparado y firmado por una persona física que esté debidamente inscripta en el Registro de Profesionales Autorizados de Precios de Transferencia, designada y autorizada por la Administración Tributaria para elaborar dicho estudio.

Actualmente, la normativa no establece incompatibilidad o prohibición específica alguna que impida que un auditor externo impositivo elabore el ETPT para el contribuyente auditado. Esto significa que un profesional que actúe como auditor externo para la empresa, también podría estar autorizado para preparar el ETPT, siempre y cuando esté inscripto en el Registro de Profesionales Autorizados de Precios de Transferencia y cumpla con los requisitos establecidos por la Administración Tributaria.

Según la información disponible en la página web de la Administración Tributaria, actualmente hay 150 profesionales inscriptos en este registro. Esto refleja el número de personas que han cumplido con los requisitos para ser reconocidos por la Administración Tributaria como habilitados para elaborar el ETPT y los documentos relacionados.

Es importante que el contribuyente asegure que el profesional designado para elaborar el ETPT cumpla con todas las exigencias normativas y tenga la capacidad técnica y la experiencia necesaria para llevar a cabo este tipo de estudios de manera adecuada y conforme a las normas vigentes.

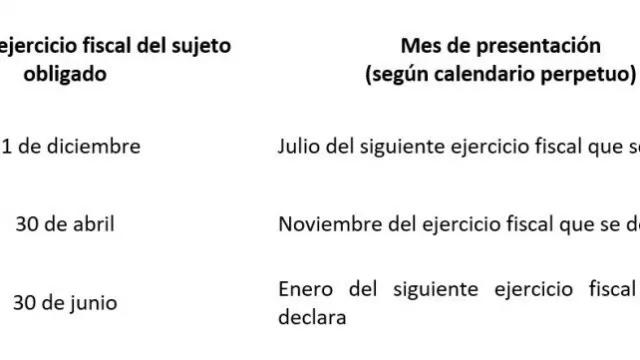

¿Cuándo se debe presentar?

El contribuyente que está sujeto a la obligación de presentar el ETPT debe hacerlo como máximo al séptimo mes posterior al cierre del ejercicio fiscal. Este plazo se establece de acuerdo con el calendario perpetuo de vencimientos, el cual varía según la terminación del Registro Único de Contribuyentes (RUC) de cada contribuyente.

¿Qué sucede si se identifica un ajuste de precios de transferencia luego de la presentación del formulario anual de liquidación de IRE?

Es importante mencionar que si surgen ajustes derivados del ETPT que afecten la renta neta imponible deben ser incluidos en el formulario de liquidación del Impuesto a la Renta de las Empresas (IRE) correspondiente al ejercicio fiscal analizado. El plazo límite para la presentación de este formulario es tres meses antes del plazo establecido para la presentación del ETPT. Por ejemplo, para un contribuyente con cierre contable el 31 diciembre, el formulario de IRE debe ser presentado en abril del año siguiente y el ETPT en julio.

Si el análisis de precios de transferencia se realiza después de la presentación de la declaración jurada de IRE, podría identificarse la necesidad de ajustar la renta neta imponible del ejercicio, lo que implicaría rectificar la declaración ya presentada. Este escenario implica el riesgo de incurrir en sanciones tributarias en caso de que se determine que el impuesto no fue ingresado correctamente, además del costo administrativo asociado.

Por lo tanto, se recomienda llevar a cabo el análisis económico correspondiente y aplicar los procedimientos necesarios con anticipación a la presentación de la declaración jurada anual de IRE. De esta manera, se puede identificar oportunamente cualquier ajuste necesario en la base imponible, mitigando así el riesgo de sanciones y asegurando el cumplimiento adecuado de las obligaciones tributarias.

¿Cómo puede asistir Amaral a las empresas en el cumplimiento de las normas sobre precios de transferencia?

En Amaral contamos con un equipo de profesionales calificados y capacitados en normas de precios de transferencia, de los cuales 8 están inscriptos en el Registro de Profesionales habilitados por la Administración Tributaria para la elaboración y firma de ETPT.

Nuestros servicios principales en esta área incluyen:

- Elaboración, emisión y firma del ETPT.

- Asesoramiento en la identificación de operaciones sujetas a análisis y evaluación de la necesidad de presentación del ETPT. (Diagnóstico Preliminar).

- Asesoramiento en la planificación de operaciones con empresas vinculadas para cumplir con la normativa fiscal vigente y evitar riesgos tributarios.

- Acompañamiento a nuestros clientes en el planteo de consultas o intervenciones con la autoridad fiscal.

- Organización de jornadas de capacitación sobre las normas locales de precios de transferencia.

- Revisión de políticas y prácticas de precios de transferencia.

- Asistencia en procesos para solicitar la desvirtuación de vinculación y la presentación de la documentación requerida para este fin.

Estos servicios profesionales están diseñados para ayudar a nuestros clientes a cumplir con sus obligaciones fiscales relacionadas con precios de transferencia de manera efectiva, cumpliendo con la normativa vigente en esta materia.

Declaración y contacto

Declaramos que este material tiene un fin meramente informativo y no constituye una opinión ni un asesoramiento profesional con respecto a los temas en él incluidos. Las consultas específicas deberán ser respondidas por su profesional de preferencia.

No dude en contactar a los siguientes profesionales de Amaral si desea contar con una asesoría legal o tributaria con respecto al contenido de este artículo.

Karina Lozano

Directora / Departamento de Impuestos

Walter Ayala

Gerente / Departamento de Impuestos

[1] Ver Decreto N° 7.402/2022 y RG N° 118/2022.

Tu opinión enriquece este artículo: